不動産投資のメリット

不動産投資によるメリットは、利回りだけでなく、節税効果も大きい点がポイントになります。

- ①利回効果:賃料収入が得られる

- ②節税効果:所得税や相続税が節税できる

例えば金融商品への投資は不動産投資と比べて大きな節税効果が見込めません。

節税効果を考えると不動産投資は非常にメリットの大きな投資と言えます。

節税の種類

不動産投資による節税効果は、所得税と相続税の節税対策がメインとなります。

- ①賃貸中:賃料収入(所得税対策)

- ②売却時:売却収入(所得税対策)

- ③相続時:相続財産(相続税対策)

結論

それぞれの①~③の時点で、さまざまな節税効果がありますが、不動産投資が大きいほど法人経営が有利となります。以下詳細に検討していきます。

詳細検討

(1)賃料収入(所得税対策)

| 個人経営 | 法人経営 | |

| 1.税率 | △税率15~60% | 〇税率34% |

| 2.経費の範囲 | △狭い | 〇広い |

| 3.所得分散 | △青色専従者給与 | 〇親族への役員給与 |

| 4.赤字の繰り越し期間 | △3年 | 〇10年 |

| 5.オーナーの利益回収 (給与所得への所得転換) |

〇暦年ごと | 〇給与所得控除など ×定期同額、社会保険 |

| 6.オーナーの利益回収 (退職所得への所得転換) |

〇退職所得控除など | |

| 7.源泉所得税(非居住者) | △20.42%が非居住者源泉 | 〇源泉なし |

(2)売却収入(所得税対策)

| 個人経営 | 法人経営 | |

| 1.税率 | 土地建物の譲渡 5年内保有:税率40% 5年超保有:税率20% |

不動産の譲渡:税率34% 株式の譲渡:税率20% |

| 2.源泉所得税(非居住者) | △10.21%が非居住者源泉 | 〇源泉なし |

| 3.登録免許税・不動産取得税 | ×登記コストが発生 | 〇登記コストなし |

(3)相続財産(相続税対策)

| 個人経営 | 法人経営 | |

| 1.評価引き下げ | 〇類似評価、含み益の減額 | |

| 2.資産価値分散 | 〇親族が出資 | |

| 3.登録免許税・不動産取得税 | ×登記コストが発生 | 〇登記コストなし |

不動産所得・事業所得

(1)不動産収入に対する課税(不動産所得・事業所得)

1.税率

| 個人経営(所得税等) | 法人経営(法人税等) |

| 課税所得×15~60%(累進税率) | 課税所得×34%(比例税率) |

下記の所得税の税率表の通り、所得税は所得金額が900万円を超えると税率が33%で住民税10%と合せると43%となります。

所得税の速算表

| 課税される所得金額 | 税率 |

| 1,000円から1,949,000円まで | 5% |

| 1,950,000円から3,299,000円まで | 10% |

| 3,300,000円から6,949,000円まで | 20% |

| 6,950,000円から8,999,000円まで | 23% |

| 9,000,000円から17,999,000円まで | 33% |

| 18,000,000円から39,999,000円まで | 40% |

| 40,000,000円以上 | 45% |

一方で、法人の税率は約34%なので、一定の家賃収入が見込まれる場合は法人として投資用不動産を購入し、投資用不動産に係る収益を法人の利益として認識して、所得税ではなく法人税を納めた方が、有利となります。

2.経費の範囲

個人経営の場合は不動産収入を得るためにかかった費用に限定されますが、法人の場合は法人として行う予定の事業に関する費用を経費として扱います。税務調査でも個人経営の場合の不動産所得の経費はかなり限定されてしまいます。

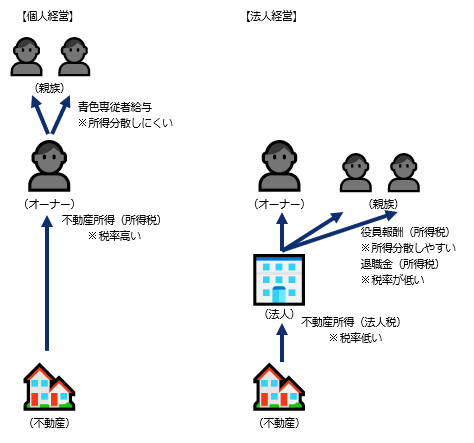

3.所得分散

個人経営でも青色専従者給与で親族に給与を支払うことができるが、事業的規模(5棟10室以上)で賃貸経営を行っており、生計同一人でないと支払うことができないという制約があります。一方で法人経営の場合は、親族を役員や従業員とすることで、不動産オーナーの所得を分散することができます。

4.赤字の繰り越し期間

不動産所得が赤字の場合、税金計算上、その損失を繰り越すことができます。個人・法人ともに繰り越すことができますが、法人の方が繰り越せる期間が長い分、

- 個人経営(所得税)の場合:3年間

- 法人経営(法人税)の場合:10年間

5.オーナーの利益の回収(不動産所得から給与所得への所得移転)

個人経営の場合は、法人を介在しないので、その年度(暦年)ごとに税金を納めないといけませんが、不動産収益をすぐに個人の利益とすることができます。一方で、法人経営の場合は、不動産収益はまず法人に帰属しますので、オーナーが不動産収益を回収するためには、法人から役員報酬(給与)などで回収する必要があります。

役員報酬として回収することにより、給与所得控除が受けられることが法人経営のメリットとなります。給与所得控除は以下の表に従い、実費の経費とは別に、みなし経費として自動で経費にすることができます。

令和2年分以降

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円まで | 1,950,000円(上限) |

一方で、法人経営によるデメリットもあります。

法人から役員報酬として回収する場合、役員報酬は年に一度しか金額を変更できないため、タイムリーな回収をすることができない点が法人経営のデメリットとなります。また、法人は社会保険の加入が強制のため、この役員報酬(給与)に対して、約30%の社会保険(会社負担と個人負担の合計)がかかるため、役員報酬として回収しようとすると社会保険の負担が発生する点がデメリットです。

6.オーナー利益回収(不動産所得から退職所得への所得移転)

不動産収益からの回収は、給与以外に退職金として回収することもできます。退職金は退職所得として扱われますが、税制上で以下の優遇措置があるため、法人経営による退職金の回収は非常に有利です。

- ①退職所得控除

勤続年数1年あたり40万円(20年以上は70万円)を経費として扱えます。 - ②1/2課税

①退職所得控除後の所得に対して1/2しか課税されません。 - ③分離課税

所得税は累進課税ですが、この退職所得は他の給与所得や事業所得などと別枠で5%からの低い累進課税から税額を計算することができます。

(参考)税金ではありませんが、退職金は社会保険料もかかりません

以上により、法人経営により帰属した不動産収益を退職金として回収することは非常にメリットが大きいです。

(2)不動産売却益に対する課税(短期譲渡所得・長期譲渡所得)

1.税率

個人経営の場合、不動産を売却すると譲渡所得として、以下の税率で税金が課されます。

- 5年内保有:税率40%(所得税等)

- 5年超保有:税率20%(所得税等)

一方で、法人経営の場合、以下の税率で税金が課されます。

- 法人で不動産を売却する場合:税率34%(法人税等)

- 個人で株式を売却する場合 :税率20%(所得税等)

個人経営の場合は、5年超不動産を保有しないと20%の税金が課されますが、

法人経営の場合は、5年内でも株式を譲渡すれば20%の税金で済みますので、株式売却が有利となります。

2.登録免許税や不動産取得税

- 個人経営の場合:

不動産を売却する場合、登録免許税等が発生し、登記の手間も発生します。 - 法人経営の場合:

株式の売却ですので、株式の譲渡契約書を締結するだけで済むため、登記が不要となります。

法人経営の方が、登録免許税や登記コストの点で、法人が有利と考えます。

(3)相続財産に対する課税(相続税対策)

1.評価の引き下げ

個人が不動産を直接保有するよりも、法人を経由して不動産を所有する方が、税制上(類似業種評価の利用、含み益課税の減額など)で相続財産を引き下げることができる。

2.資産価値の分散

個人で親族に不動産を贈与して不動産経営をするのではなく、親族の方に不動産を所有している法人の株主になってもらうことにより、法人に利益が留保されることにより、資産価値を株式というかたちで移転することができます。

3.登録免許税や不動産取得税

売却時同様に、法人経営の方が不動産の移転がしやすい場合があります。